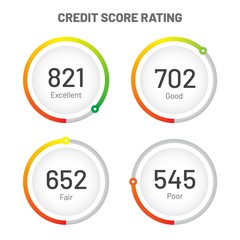

Mergulhar no mundo do score de crédito é como embarcar em uma aventura pelo vasto oceano financeiro. Há momentos de calmaria e outros de tempestades. Mas como um bom capitão de navio, você quer estar sempre no controle, certo? Então, vamos juntos descobrir os segredos de manter um bom score de crédito!

O score de crédito é uma pontuação que mede a sua capacidade de pagar as suas dívidas. Ele é usado pelas instituições financeiras para avaliar o seu risco de inadimplência. Um bom score de crédito pode ajudá-lo a obter empréstimos e financiamentos com melhores condições, como taxas de juros mais baixas e prazos de pagamento maiores. 🌊 Quer conquistar o alto mar das finanças? Descubra aqui como manter seu score de crédito nas alturas! ⚓ Acesse: credcompany e embarque nessa! 🚢

Fonte de reprodução: Youtube Dionatan Nascimento

Dicas de ouro para manter o score alto

O score de crédito é um número que representa a sua capacidade de pagar as suas dívidas. Ele é usado pelas instituições financeiras para avaliar o seu risco de inadimplência. Um bom score de crédito pode ajudá-lo a obter empréstimos e financiamentos com melhores condições, como taxas de juros mais baixas e prazos de pagamento maiores.

Aqui estão 5 dicas de ouro para manter o score alto:

-

Pague suas contas em dia: Este é o fator mais importante para um bom score. Se você atrasar o pagamento de uma conta, seu score será prejudicado.

-

Mantenha o saldo do seu cartão de crédito baixo: O ideal é manter o saldo do seu cartão de crédito abaixo de 30% do limite total. Se você tiver um saldo alto, isso pode indicar que você está tendo dificuldade para pagar suas dívidas.

-

Não solicite crédito com muita frequência: Cada solicitação de crédito é vista como uma consulta ao seu histórico de crédito, o que pode prejudicar seu score.

-

Abra novas contas de crédito e use-as com responsabilidade: Ter um mix de créditos mostra às instituições financeiras que você é confiável e que pode lidar com diferentes tipos de dívidas.

-

Espera pacientemente: Pode levar alguns meses ou até anos para melhorar seu score.

Ao seguir essas dicas, você pode manter um bom score de crédito e garantir que está no caminho certo para uma boa saúde financeira.

Aqui estão algumas explicações adicionais sobre cada dica:

- Pague suas contas em dia: Este é o fator mais importante para um bom score. Se você atrasar o pagamento de uma conta, seu score será prejudicado. Mesmo que você pague a conta atrasada posteriormente, o atraso já terá sido registrado no seu histórico de crédito.

- Mantenha o saldo do seu cartão de crédito baixo: O ideal é manter o saldo do seu cartão de crédito abaixo de 30% do limite total. Se você tiver um saldo alto, isso pode indicar que você está tendo dificuldade para pagar suas dívidas.

- Não solicite crédito com muita frequência: Cada solicitação de crédito é vista como uma consulta ao seu histórico de crédito, o que pode prejudicar seu score. As instituições financeiras podem interpretar várias solicitações de crédito em um curto espaço de tempo como um sinal de que você está procurando crédito para pagar dívidas existentes.

- Abra novas contas de crédito e use-as com responsabilidade: Ter um mix de créditos mostra às instituições financeiras que você é confiável e que pode lidar com diferentes tipos de dívidas. No entanto, é importante abrir novas contas de crédito apenas quando você realmente precisar delas e usá-las com responsabilidade.

- Espera pacientemente: Pode levar alguns meses ou até anos para melhorar seu score. Não desanime se você não ver resultados imediatos. Basta continuar seguindo as dicas acima e seu score de crédito melhorará com o tempo.

Evite fazer muitas consultas de crédito

Sim, é importante evitar fazer muitas consultas de crédito. Cada consulta de crédito é vista como uma consulta ao seu histórico de crédito, o que pode prejudicar seu score. As instituições financeiras podem interpretar várias solicitações de crédito em um curto espaço de tempo como um sinal de que você está procurando crédito para pagar dívidas existentes.

No entanto, existem algumas situações em que é necessário fazer uma consulta de crédito, como quando você está solicitando um empréstimo ou financiamento. Nesses casos, as instituições financeiras precisam consultar seu histórico de crédito para avaliar sua capacidade de pagar o empréstimo ou financiamento. Se você precisar fazer uma consulta de crédito, é importante fazê-la em um curto período de tempo. Isso ajudará a reduzir o impacto negativo no seu score de crédito.

Aqui estão algumas dicas para evitar fazer muitas consultas de crédito:

- Saiba quando você precisa de crédito: Antes de fazer uma solicitação de crédito, certifique-se de que realmente precisa dele.

- Planeje suas solicitações de crédito: Se você precisar fazer várias solicitações de crédito, tente fazê-las em um curto período de tempo.

- Solicite crédito de uma só vez: Se você precisar de crédito de várias fontes, tente solicitar tudo de uma vez.

- Solicite crédito online: As consultas de crédito online geralmente têm menos impacto no seu score do que as consultas feitas por telefone ou pessoalmente.

Ao seguir essas dicas, você pode evitar fazer muitas consultas de crédito e manter um bom score.

Dívidas em excesso e nome negativado

Dívidas em excesso e nome negativado são problemas financeiros que podem causar muitos transtornos e dificuldades. Ter dívidas pode levar ao estresse, à ansiedade e à depressão. Também pode dificultar a obtenção de crédito, o que pode atrapalhar a realização de sonhos, como comprar uma casa ou um carro.

Consequências de dívidas em excesso e nome negativado

Dívidas em excesso e nome negativado podem ter as seguintes consequências:

- Estress e ansiedade: A preocupação com as dívidas pode levar ao estresse e à ansiedade. Isso pode prejudicar a saúde física e mental.

- Dificuldade de obter crédito: Quando você tem o nome negativado, é mais difícil obter crédito de instituições financeiras. Isso pode dificultar a compra de bens e serviços a longo prazo, como uma casa ou um carro.

- Multas e juros: Quando você atrasa o pagamento de uma dívida, é comum que seja cobrado juros e multas. Isso pode aumentar o valor da dívida e tornar mais difícil quitá-la.

- Processos judiciais: Se você não pagar uma dívida, o credor pode entrar com um processo judicial contra você. Isso pode levar a uma penhora de bens ou até mesmo a uma prisão.

Como sair das dívidas

Se você está com dívidas em excesso e nome negativado, é importante tomar medidas para sair dessa situação. Aqui estão algumas dicas:

- Faça um orçamento: O primeiro passo é fazer um orçamento para entender como você está gastando seu dinheiro. Isso ajudará você a identificar onde pode cortar gastos para liberar mais recursos para pagar as dívidas.

- Crie um plano de pagamento: Depois de fazer um orçamento, é hora de criar um plano de pagamento. Isso ajudará você a organizar suas dívidas e definir prazos para quitá-las.

- Negocie com os credores: Se você não conseguir pagar suas dívidas, tente negociar com os credores para obter condições mais flexíveis. Isso pode incluir um desconto no valor da dívida ou um prazo de pagamento maior.

- Procure ajuda profissional: Se você está com dificuldade para sair das dívidas, procure ajuda profissional. Existem consultores financeiros que podem ajudá-lo a criar um plano de pagamento e negociar com os credores.

Lembre-se que sair das dívidas não é fácil, mas é possível. Com esforço e dedicação, você pode superar esse desafio e retomar o controle de sua vida financeira.

FAQ

O que exatamente é score de crédito?

O score de crédito é uma pontuação que indica sua confiabilidade no mercado financeiro. É calculado com base em seu histórico de crédito, incluindo pagamentos em dia, dívidas atrasadas, tipos de crédito e outras informações. Um score alto indica que você é um bom pagador e que tem menos probabilidade de se tornar inadimplente.

Quanto tempo leva para o score subir?

O tempo que leva para o score subir depende de vários fatores, incluindo o seu histórico de crédito, o seu uso de crédito e as ações que você toma para melhorar seu score. Em geral, boas práticas podem refletir em poucos meses.

Pagar todas as contas em dia garante score alto?

Pagar todas as contas em dia é um dos fatores mais importantes para ter um bom score. No entanto, outros fatores também influenciam, como o número de contas que você tem, o saldo do seu cartão de crédito e o seu histórico de crédito.

Por que diversificar os tipos de crédito é importante?

Ter diferentes tipos de crédito, como cartão de crédito, financiamento e empréstimo, mostra que você é versátil e sabe gerir diferentes dívidas. Isso pode ajudá-lo a obter melhores condições de crédito, como taxas de juros mais baixas e prazos de pagamento maiores.

Consultar meu próprio score diminui a pontuação?

Não, consultas pessoais não afetam o score. As consultas que podem diminuir o score são as consultas feitas por instituições financeiras, como bancos e financeiras, quando você solicita um empréstimo ou financiamento.

Como dívidas antigas impactam meu score?

Dívidas antigas podem indicar um histórico negativo, especialmente se não forem quitadas. Elas podem prejudicar seu score mesmo que já tenham sido pagas.

O que fazer se meu score está baixo?

Se o seu score está baixo, você pode tomar algumas medidas para melhorá-lo, como:

- Pagar todas as contas em dia

- Manter o saldo do seu cartão de crédito baixo

- Evitar solicitar crédito com frequência

- Ter diferentes tipos de crédito

- Corrigir quaisquer erros em seu relatório de crédito

Quem define meu score?

Seu score é definido por instituições de análise de crédito, como a Serasa e o SPC. Essas instituições coletam informações sobre seu histórico de crédito e usam essas informações para calcular seu score.

Como o nome negativado influencia?

O nome negativado é um grande obstáculo para aumentar o score, pois indica inadimplência. Se você tiver o nome negativado, é importante tomar medidas para quitar as dívidas e limpar seu nome.

Score alto garante aprovação de empréstimos?

Um score alto aumenta suas chances de aprovação de empréstimos, mas não garante aprovação. As instituições financeiras avaliam outros critérios além do score, como sua renda, seu histórico de emprego e sua situação financeira. Espero que essas respostas sejam úteis.

Conclusão

O score de crédito é mais que uma simples pontuação; é o reflexo de suas escolhas financeiras. Seguindo as dicas corretas e evitando armadilhas, você garante uma navegação tranquila no vasto mar das finanças. Lembre-se: a jornada é tão importante quanto o destino!

Manter um bom score de crédito é como estar no comando de um grande navio, enfrentando os desafios do oceano financeiro. Mas, com as dicas certas, você pode navegar com confiança e garantir um futuro financeiro tranquilo. E aí, pronto para zarpar rumo ao score perfeito? Boa viagem! 🚢

Fonte: https://www.serasa.com.br/score/blog/o-que-e-score-de-credito